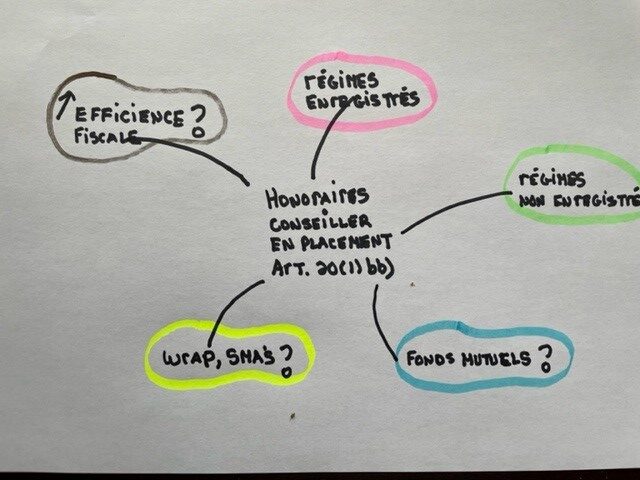

Vos Honoraires de portefeuille de placement : déductible ?

Les honoraires versés à un conseiller en placement, un représentant en épargne collective ou à un planificateur financier peut être déductible. Cette déductibilité permet d’augmenter l’efficience des rendements de votre portefeuille. Or, la déductibilité des honoraires est très mal comprise dans l’industrie des services financiers. Restez à l’affut des règles suivantes, car elle vous guidera vers l’optimisation fiscale de votre portefeuille.

Tout d’abord, les honoraires doivent être versés à une personne qui est un professionnel de la finance. Cette personne doit se consacrer, principalement à prodiguer, des conseils sur l’achat et la vente de titres, administrer ou gérer un portefeuille de placement. C’est-à-dire, vous ne pouvez que déduire des honoraires, aucune commission ne seront acceptées par le ministre.

En surcroit, le concept des honoraires est défini dans la loi de l’impôt. De plus, sa définition est très large : « tout moyen, qui permettent de compléter un échange de service, directement ou indirectement, reçus ou à recevoir, pour compléter une série d’opérations déterminée. »

En espèce, les frais de gestion de votre portefeuille de placement, incluant son ratio frais de gestion (RFG), sont des honoraires qui pourront, potentiellement, être admis à cette déduction.

Les régimes enregistrés

Les régimes enregistrés sont un contrat triparti, entre vous, votre institution financière et le gouvernement. Les honoraires qui seront payés, dans un régime enregistré, y compris notamment le REER, CELI, FERR, REER collectifs et RPA, ne sont pas déductibles dans votre déclaration de revenus.

Les régimes non enregistrés

Les honoraires peuvent être versés de plusieurs façons et l’incidence fiscale va varier selon le type de produit financier que vous supportez à l’intérieur de votre compte :

Vous utilisez des fonds mutuels

Les fonds mutuels sont essentiellement une fiducie d’investissement. De plus, celle-ci peut aussi être constituée en société corporative. La fiducie, ou la corporation gèrent ses investissements et les investisseurs acquièrent des unités de participation dans cette entreprise. C’est une entreprise qui est distincte et l’auteur des décisions d’investissements collectives, à l’intérieur de la fiducie ou de la société. Désormais, il vous sera impossible de déduire vos honoraires provenant des fonds mutuels.

Dans cette optique, Michelle Munro, directrice principale, recherche sur la retraite et sur la fiscalité pour Fidelity, nous explique la raison : « vous ne payez pas les honoraires directement, vous payez plutôt un ratio de frais de gestion (RFG). Les fonds communs de placement déduisent le RFG et présentent les distributions après cette déduction. »

En autres mots, vos honoraires sont déjà déduits pour vous, à l’intérieur du fonds commun de placement. De plus, votre comptable sera heureux de constater qu’il n’est plus nécessaire d’indiquer, d’une manière distincte, les honoraires sur les feuillets de renseignement. Bien entendu, vous allez économiser, des honoraires et du temps, lors de votre prochaine déclaration de revenus.

Vous utilisez un compte intégré ou un compte en gestion distincte

Les titulaires, d’un compte intégré ou en gestion distincte, paient directement leurs honoraires. Vous êtes le propriétaire direct des actifs sous-jacents, donc vous devez déclarer le revenu brut de vos comptes, et ce, de façon annuelle. Cette nuance est primordiale, car elle vous permet de déduire, les honoraires imputés à vos comptes, à titre de frais financiers.

Bref, que vous choisissiez une fiducie d’investissement, une société corporative, un compte intégré ou un compte de gestion distincte, les revenus nets après impôt, d’un investisseur, seront identiques.

Y a-t-il des avantages fiscaux de choisir un compte par rapport à un autre ?

A priori, il y a plusieurs facteurs à considérer, donc c’est une décision personnelle qui sera établie avec votre conseiller en placement ou en service financier. Indéniablement, une fiducie d’investissement établit en société corporative ou pas, ce sont les véhicules de placement, le plus approprié pour la majorité des investisseurs canadiens.

En somme, selon Ghislain Maillet, vice-président de district, pour la région du Québec chez Fidelity: « Les honoraires sont l’un des plus grands mythes, de l’industrie des services financiers. La réalité est que les investisseurs ont le choix : ils peuvent déduire la totalité des frais de gestion directement ou indirectement. Les fonds mutuels sont constitués en fiducies ou en corporations. Dans les deux cas, les frais sont déduits à la source (indirectement) avant de transmettre aux investisseurs les distributions taxables nettes. Par contre, les fonds constitués en corporations (fonds catégories) offrent de véritables avantages fiscaux tels que la conversion des revenus d’intérêts et dividendes étrangers envers une taxation sous forme de gain en capital (50% moins d’impôts). »